ECONOMíA

18 de octubre de 2022

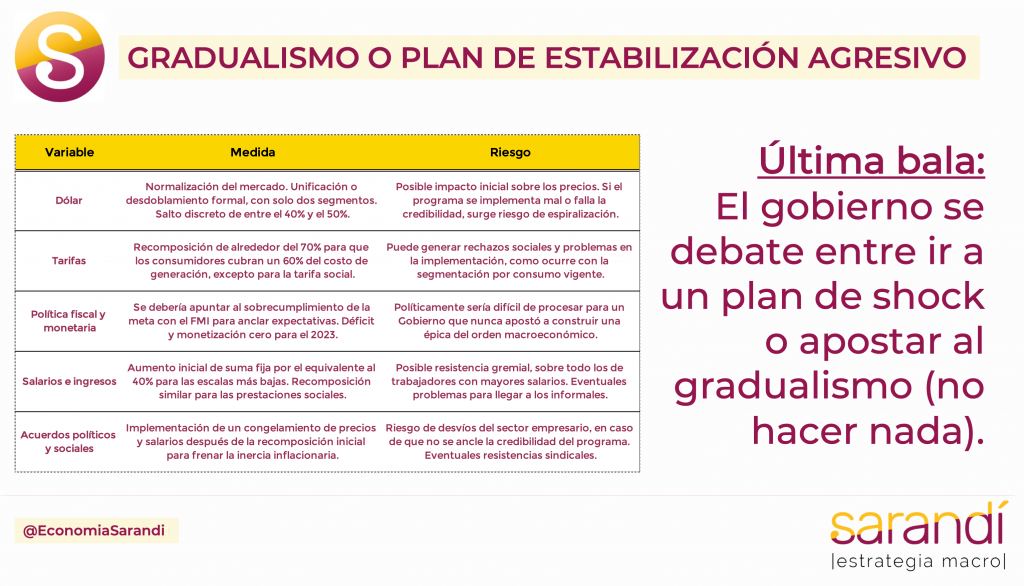

Gradualismo o plan de estabilización agresivo

CLAVES EN UNA PÁGINA

• Los datos de alta frecuencia en materia de precios muestra la continuidad del proceso inflacionario con fuerte inercia.

• También influye el cambio de régimen cambiario cuando el Gobierno se quedó sin reservas y los precios empezaron a fijarse en función a los dólares paralelos

• En este contexto, el plan gradualista de ordenamiento macro no parece ser suficiente para anclar las expectativas.

• El Gobierno cuenta con una última bala en materia inflacionaria, pero cada mes que pasa usarla se vuelve más riesgoso.

• En este informe semanal analizamos la posibilidad de implementación de un Plan de Estabilización anti inflacionario.

• Discutimos alternativas de aplicación y los eventuales riesgos que se afrontan.

• Respecto a las proyecciones para 2022, mantenemos los números del informe anterior para todas las variables macro, a excepción de la hipótesis de reservas.

• Dada la implementación del nuevo sistema SIRA se prevé mantener a raya la salida de dólares para importaciones.

• Mantenemos la marca en rojo sobre la proyección de inflación, atento a los magros datos de cierre del mes pasado.

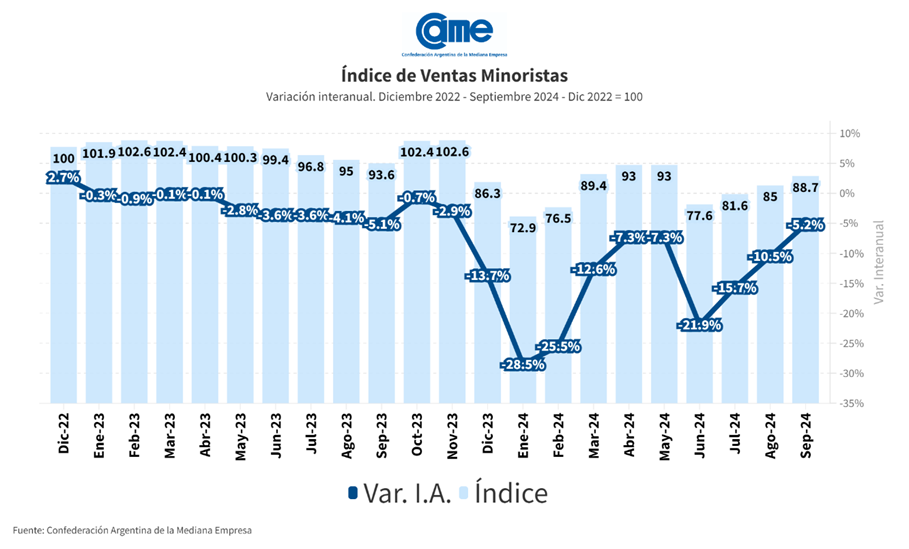

• Por último, dejamos indicador sobre la previsión de crecimiento económico, dada la debilidad de los últimos datos sobre el consumo y la inversión privada.

UNA ÚLTIMA BALA

El Gobierno cuenta con una última bala en materia inflacionaria, que es desarrollar un Plan de Estabilización. Aclaración importante: todo lo que vas a leer en las próximas líneas tiene una probabilidad muy baja de implementación. Casi nula. Lo más factible es que el Gobierno descarte esta alternativa, y mantenga el Plan Aguantar, con la apuesta al gradualismo. Esto significa, no hacer nada muy distinto a lo actual.

Estos días volvió al centro de la escena el debate sobre oportunidad y conveniencia de aplicar un Plan de Estabilización. El disparador fue el mal dato de inflación de septiembre y la convicción de que la inercia se mantendrá alta en lo que resta del mandato. Como muchos debates sobre los problemas económicos más acuciantes, se plantean como soluciones mágicas sin una evaluación sensata de costos y beneficios. Claramente ningún mecanismo de salida de un régimen de súper inflación va a ser ideal, logrando la deseada moderación de precios sin ningún daño colateral. Eso no va a pasar y quien lo plantee solo vende humo. Pero, ¿de qué se compone un Plan de Estabilización?

• Una recomposición básica de precios relativos, que en el contexto actual están completamente rotos producto de las distorsiones acumuladas durante años.

• Emprender un sendero de normalización de algunos mercados clave, que hoy no funcionan bien. El más relevante es el mercado cambiario, lleno de parches.

• Un acuerdo político y social amplio para congelar precios críticos por un período de tiempo prudencial, con el propósito de empezar a desindexar la economía.

Un Plan de Estabilización es un programa de shock por definición. Se implementa bajo la premisa que el régimen inflacionario superó un umbral inaceptable y un programa gradual carece de efectividad, tanto por el tiempo que requiere hasta dar resultados concretos, como por su permeabilidad respecto a eventuales noticias exógenas desfavorables (como podría ser una nueva escalada de precios internacionales).

Atacando en simultáneo una multiplicidad de focos de inconsistencias macro, se lograrían anclar mínimamente las expectativas para que la dinámica de precios se empiece a coordinar a la baja. Los acuerdos amplios en un contexto de congelamiento temporal garantizarían un freno en seco a la inercia, evitando incrementos de costos que justifiquen sucesivos traslados por parte de los productores y comerciantes.

Un programa de shock debería garantizar rápidamente la convergencia a valores de inflación entre el 1% y el 2% mensual. ¿Cuál podría ser el timing de un Plan de Estabilización? Primero implicaría un subidón de tarifas para acelerar la consolidación fiscal. Se podría apuntar a eliminar el déficit primario para el año próximo. En paralelo el compromiso de suprimir todo tipo de transferencia monetarias desde el Banco Central al Tesoro. Además, requeriría salir del atolladero del mercado cambiario desandando la madeja regulatoria.

Por último, pero no menos importante, un acuerdo de precios con congelamiento, que parece una medida indispensable para desindexar. Esto debería estar acompañado de un aumento inicial de salarios, que es el precio más atrasado de la economía, preferentemente por suma fija.

¿CÓMO SE IMPLEMENTARÍA?

Un párrafo necesario sobre el tratamiento que debería darse al mercado más relevante por peso específico y propagación sobre otras variables; el mercado de dólar. Un plan de estabilización no estaría completo sin incluir algún mecanismo de salida del desquicio actual del régimen de segmentación de facto, con solapamiento de cepos y regulaciones absurdas.

Al respecto, las alternativas serían la unificación automática con un esquema de dólar libre o pasar por un mecanismo preliminar de desdoblamiento formal. La posibilidad de la unificación implicaría un sacudón inicial sobre el dólar oficial minorista, que podría converger a una zona algo más reducida a los actuales dólares financieros. Por ejemplo entre $220 y $235, lo que implicaría un salto discreto de entre 40% y 50%. Si se considera la inconveniencia del cimbronazo que podría conllevar una normalización automática del mercado cambiario, la opción sería pasar por una posta intermedia.

En concreto, se simplificarían las diferentes cotizaciones actuales en solo dos: una comercial para las operaciones de importación y exportación de bienes (todas o una porción significativa) y otra financiera para las demás transacciones. Este segmento debería fluctuar de forma libre, a precio de mercado de acuerdo a la fuerza relativa de la oferta y de la demanda. En general, sobre este punto suele gravitar la principal objeción de quienes prefieren un mercado de dólar intervenido. En lo que se conoce como “miedo a flotar”, cuando se tiene una evaluación muy temerosa sobre el funcionamiento de un mercado sin regulación.

En este punto vale una referencia sobre los riesgos de caminar hacia un programa de shock en el momento actual. El principal punto de fricción sería la dificultad para un Gobierno en salida para generar un marco de política económica que sea creíble, y apropiado por los distintos agentes económicos.

La confianza es fundamental a la hora de aplicar cualquier tipo de programa, y esta administración ha dilapidado una porción importante producto de sus vaivenes e indefiniciones constantes. Ni que hablar de la autoridad presidencial, que se vio erosionada por las internas, pero también por sus continuas indefiniciones sobre temas sensibles, con posiciones siempre gelatinosas.

Por todo esto, la posibilidad de que este Gobierno se ponga de acuerdo y defina ir a un programa más agresivo contra la inflación es remota. Requeriría un grado de audacia y voluntad que un frente político tan disfuncional no tiene. Aún si así fuera, la probabilidad de éxito pleno sería más baja por su debilidad objetiva y el escaso tiempo que le queda hasta el nuevo ciclo electoral. Incluso desde la especulación, alguien podría pensar que es probable transitar la parte inconveniente de un programa, y que sus mieles sean disfrutadas por la próxima administración. Y posiblemente algo de razón tenga este argumento, lo cual explica que la gran mayoría de los planes de estabilización los realicen gestiones políticas entrantes.

El escenario más asequible es que la economía mantenga esta mediocridad los meses que restan, con una inercia pasmosa, pero evitando la espiralización. Con el Gobierno llegando a las elecciones con una inflación levemente más baja, pero sin poder capitalizar ninguna mejora real en el nivel socioeconómico.

Fuente: Consultora Sarandi

Twitter: @EconomiaSarandi

Instagram: @EconomiaSarandi

Seguinos